Блог им. trade_execution |Итоги портфеля за II квартал 2021 г.

- 03 июля 2021, 20:06

- |

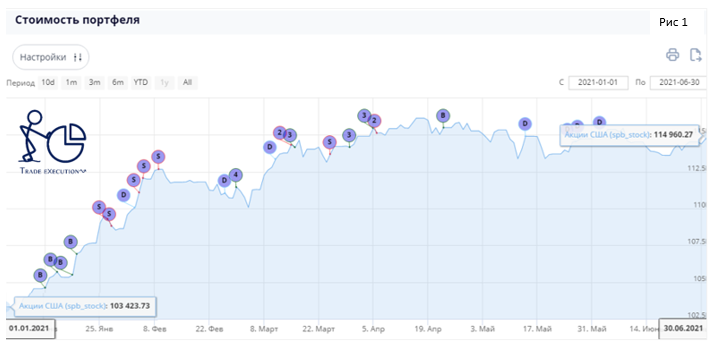

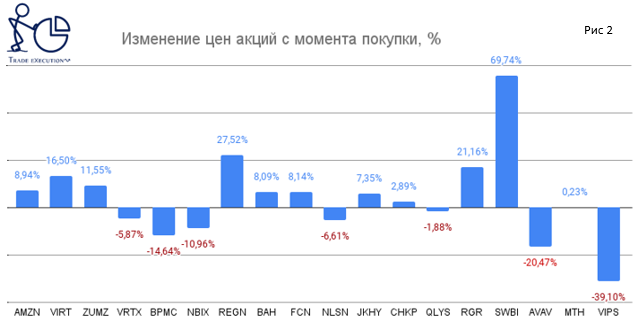

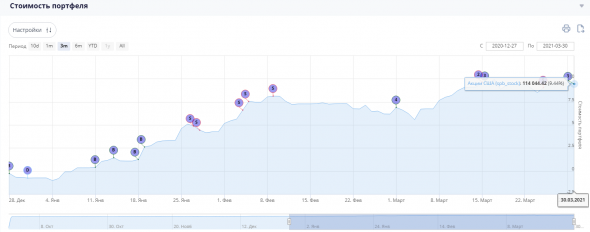

Итак, за ½ года портфель (Рис 1) показал 11,15% (около 22% годовых), когда индекс SP500 с начало года вырос на 16%. По большому счету задача любого управляющего — обгонять бенчмарк (SP500). Мне удалось это сделать в 1-ом квартале, старт года вообще был отличным, но к сожалению, по ряду причин, задуманное не удалось воплотить в реальность.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. trade_execution |Миф про «Sell in May and Go Away». Часть II (Стратегия: «Лето 20-21»)

- 20 июня 2021, 17:28

- |

Сегодня многие пишут про инфляционные риски и сворачивание программы стимулирующих мер ФРС. Отмечают, что ФРС повысят ставку раньше прогнозов и это все поддержит укрепление доллара США, которое приведет к росту доходности длинных облигаций. Можно бесконечно перечислять риски. На рынке всегда найдутся законные опасения, но это не повод сидеть и ждать лучшего времени для инвестирования.

Даже во время локдауна в прошлом году, когда экономики всех стран мира были вынуждены срывать «стоп-кран», финансовые рынки показали, что и в таких исключительных ситуациях найдутся компании бенефициары, которые могут показать рост прибыли в 5, 10, а то и в 20 раз (самый яркий пример компания Zoom (ZM)).

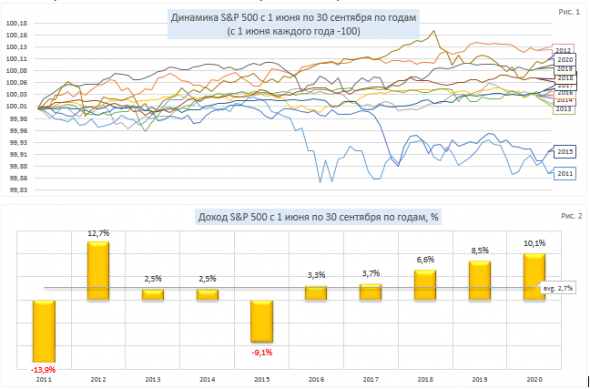

В прошлом посте я писал про миф, что «Продавать в мае и уходить с рынка» — не самая лучшая инвестиционная философия. Но самое интересное — это то, что статистически, на протяжении последних 10 лет, картина доходов с 1 июня по 30 сентября выглядит яркой и позитивной.

( Читать дальше )

Блог им. trade_execution |Миф про «Sell in May and Go Away». Часть I

- 30 мая 2021, 19:02

- |

Сезон отчетности за I кв. уже позади. И как всегда — это было захватывающее время для рынка акций, поскольку акции обычно растут на ожиданиях, либо на «ударных» отчетах. На хорошем или плохом отчете о доходах можно удачно заработать — «bona fortuna» или сильно потерять. И нередко можно увидеть, как акции движутся на 10%, 20%, 30% или более за один день. Поскольку следующая квартальная отчетность — II кв. еще не скоро, и возникает вопрос о пресловутом мифе-«Sell in May and Go Away». Он означает, что в мае лучше продать бумаги и уйти с рынка до осени. Это, казалось бы, шуточное правило приобрело такую популярность, что многие трейдеры относятся к нему вполне серьезно.

Что еще более важно, а вообще это работает? Например, в прошлом году этого не произошло. Если бы вы «продали в мае» (и купили обратно в начале октября), вы бы упустили 10,1% прироста индекса S&P 500. Это также работало и в другие года. Но тогда почему эта фраза так укоренилась?

Считается, что эта фраза произошла от старой английской поговорки: «Продай в мае и уходи, возвращайся в День Святого Леже». Первоначально это относилось к обычаю, когда богатые люди в то время покидали Лондон и сбегали в деревню в жаркие летние месяцы. День Святого Леже — день, когда проводятся скачки в Сент-Леже. Как ни странно, американские инвесторы приняли адаптированную версию этой фразы и применили ее к фондовому рынку.

( Читать дальше )

Блог им. trade_execution |Рынок стоит спиной ко всему биотехнологическому сектору - Vertex Pharmaceuticals (VRTX) итоги I-Q-21г.

- 30 апреля 2021, 17:31

- |

#VRTX

Vertex Pharmaceuticals (VRTX), продает единственные одобренные препараты, которые лечат первопричину муковисцидоза (МВ), 👉полный разбор компании тут . Купил два месяца назад по $213,04 с целью $259 (upside ~21%).

🗓 Производитель лекарств объявил результаты 1-го кв. 2021г. (все сравнения с 1-м кв. 2020г.):

∆ Выручка Vertex в первом квартале составила $1,72 млрд. (+14%). Результат превзошел среднюю оценку аналитиков в $1,66 млрд.

∆ Общие затраты и расходы также выросли до $836,5млн. (+5,2%), но с меньшими темпами чем выручка (это позитивный фактор).

∆ Операционная прибыль в итоге составила $887,8 млн. (+23%). Чистая прибыль $653 млн. (+8,5%).

∆ К-во акций в обращение снизилось до 258,8млн. (- 0,40%) (это позитивный фактор).

Несмотря на уверенные результаты, менеджмент компании ожидает замедления темпов роста выручки в этом году. По прогнозам общий объем продаж в 2021 году составит от $6,7 до $6,9 млрд.

( Читать дальше )

Блог им. trade_execution |I-Q-21 Check Point (CHKP)

- 27 апреля 2021, 13:21

- |

Check Point (CHKP), разрабатывает и продает ПО для ИТ-безопасности и защиты данных, полный разбор компании тут, купил месяц назад по $113,66 с целью $133.

Check Point вчера опубликовали результаты 1-го кв. 2021г. (все сравнения с 1-м кв. 2020г.):

🟩 Выручка за квартал увеличилась на 4% до $508 млн., а прибыль на акцию (EPS) на 25% до $1,54 доллара США. И выручка, и прибыль на акцию находятся в верхней части прогноза менеджмента.

🟩 Доходы от подписки на системы безопасности составили $287 млн., что на ~7% больше, чем в прошлом году. Доходы от подписки на системы безопасности продолжают оставаться движущей силой роста. Доходы от обновления и обслуживания программного обеспечения увеличились с 1% до $221 млн., что составляет ~2%.

🟩Операционная маржа составила 49%. Маржа остается высокой благодаря росту продаж, с одной стороны, а с другой стороны, и из-за того, что некоторые расходы остаются низкими из-за продолжающегося воздействия COVID во всем мире.

( Читать дальше )

Блог им. trade_execution |Long Vipshop (VIPS) 🇨🇳

- 23 апреля 2021, 11:00

- |

Vipshop (VIPS)

Покупка: $30

Цель: $35.5 (+~18%)

Горизонт: 6 -9 месяцев

🔎 ОБЗОР

Vipshop (VIPS) – интернет магазин в Китае. Специализируется на продажах через онлайн-платформу 📲«Vipshop» более 35000 популярных отечественных и международных брендов, включая одежду для женщин👚, мужчин👕👖 и детей, сумки и обувь👟, косметику, товары для матери и ребенка, и товары для дома.

Первыми разработали инновационную модель «флэш-продаж» 🧲 - продажа брендированных товарах со скидкой от 10% до 70% в ограниченное время каждый день. Это является одним из ключевых элементов «острых ощущений и азарта» покупок, которые создает компания для китайских потребителей. Привлекательная цена становится возможной благодаря экономии средств, достигаемой за счет оптовых скидок от поставщиков, особенно в межсезонье.

🟢 За двенадцать лет работы в сфере розничной торговли, VIPS создали большую 🔋 и постоянно растущую базу клиентов и партнеров по брендам. Для расширения бизнеса, Vipshop учредила ряд дочерних компаний специализирующийся на складировании, логистике, а также на закупке продукции. Время от времени VIPS выборочно приобретает или инвестирует в предприятия, которые дополняют существующий бизнес. В дополнение к онлайн-платформе, Vipshop также управляет офлайн-сетью, состоящей из торговых точек. По состоянию на 31 декабря 2020 года было примерно 🛒240 офлайн-магазинов Vipmaxx и примерно 310 офлайн-магазинов Vipshop в Китае. Оффлайн-магазины накапливают 💵больше клиентского трафика и данных, которые передаются на онлайн-платформу.

( Читать дальше )

Блог им. trade_execution |«Рынок переоценен, жду отката, чтобы купить» ")

- 20 апреля 2021, 11:12

- |

Друзья!

Немного юмора в ленту, веселья ради… я очень долго смеялся, решил поделится 🙃.

Держи нос по ветру, читай 📖 Мой блог либо 📢 Мой Telegram

Блог им. trade_execution |Закрываю позицию PulteGroup (PHM) , и меняю ее на Meritage Homes Corporation (MTH)

- 06 апреля 2021, 18:33

- |

Закрываю позицию PulteGroup (тикер: PHM), и меняю ее на Meritage Homes Corporation (MTH) — компания чуть слабее по фин. показателям, но с большим потенциалом (см. далее).

PHM немного не дошла цена до цели, тяжело дается, есть вероятность небольшой коррекции.

Long out прошел по 54,01 (Profit 19,22%).

( Читать дальше )

Блог им. trade_execution |Торговая идея: сектор аэрокосмической промышленность и обороны (RGR,SWBI,AVAV)

- 05 апреля 2021, 11:49

- |

«Соединенные штаты остаются крупнейшими в мире экспортерами оружия. На США приходится более трети общемирового объема. При этом доля американского экспорта в мировой торговле оружием за последние 4 года возросла с 32 до 37% … »

💡 Почему бы не прокатиться на этом?

Небольшой портфель💼 из трех компаний малой капитализации, все торгуются на СПб бирже.

Отличительная черта выбранных компании🏹 — низкий Debt/Equity, выше средних по отрасли Quick ratio и небольшое отставание от рынка.

Ориентир по доходности 26% годовых, с горизонтом 9-12 мес.

🔍ОБЗОР «RGRI»

1️⃣ Sturm, Ruger & Company (RGR) — занимается разработкой, производством и продажей огнестрельного оружия🔫 в США. Конструкторские и производственные предприятия компании расположены в штатах. Экспортные доходы составляют всего 5% от общего объема продаж. Продукция состоит из трех отраслевых категорий — винтовки, пистолеты и револьверы. Большинство огнестрельного оружия доступно в нескольких моделях в зависимости от калибра, отделки, длины ствола и других характеристик.

( Читать дальше )

Блог им. trade_execution |Итоги Портфеля за 1Q21= +9.4%. Это около 38% годовых.

- 01 апреля 2021, 17:05

- |

Итоги Портфеля за 1Q21= +9.4%. Это около 38% годовых. Результат считаю неплохой, главное темп не терять ...

Портфель, его состав и все сделки 👉 по ссылке 👈

Описание торговых идей ищи у меня в Телеге по #код_бумаги

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс